Как вернуть деньги за онлайн-кассу в 2020 году?

С января предыдущего года ИП получили возможность внести в налоговую декларацию пункт о возврате средств за установку и применение онлайн-кассы, с момента вступления в силу 349-Ф3.

В этой статье представлена подробная инструкция о том, как вернуть деньги за онлайн-кассу в 2020 году, ведь подобная возможность – хороший метод, для того чтобы сэкономить часть средств. В ней мы рассмотрели все основные аспекты возмещения установки кассового оборудования. Материал представляет интерес только для ИП, никак не затрагивая другие виды лиц (ООО, ЗАО И ОАО).

Размер компенсации

ИП предоставляется возможность осуществить возмещение вплоть до 18000 рублей для каждой кассы. Что примечательно, эта сумма состоит не только из стоимости ККТ, но и из дополнительных расходов. К примеру: установка фискального носителя, оплата услуг по отладке и приготовлению к работе (полный пакет первоначального обслуживания).

Стоит отметить, при этом, что сумма в 18 тысяч рублей – максимально возможный размер компенсации, поэтому в случае, когда приобретение и установка ККТ превысила его, разницу покрывает ИП самостоятельно, из своего бюджета.

Необходимые условия

Есть определённые ограничения, касательно классов, которым предоставлена возможность оформлять компенсацию.

Категории лиц, попадающие под действие компенсации, согласно 349-Ф3:

Таким образом, большая часть бизнесменов пользуется этой услугой, за редким исключением. При совмещении двух видов налогообложения, необходимо использовать только один из вариантов.

Ограничения касаются не только разных видов предпринимателей, но и различного кассового оборудования.

Категории кассового оборудования, допускающиеся к использованию для подачи заявки на использование налогового вычета:

Также рекомендуем зарегистрировать ККТ в максимально сжатые сроки, таким образом, вы сможете оплатить как можно больший период её начального обслуживания, так как при оформлении компенсации не рассматривается время, предшествующее регистрации.

Перечень затрат, компенсируемых государством для новых онлайн-касс:

При этом чтобы получить максимальную сумму выплат, нужно оформить вычет отдельно на каждое кассовое устройство.

Время получения вычета на покупку онлайн-кассы

Время использования налоговой льготы строго ограничено, и определяется сферой деятельности предпринимателя, но не ограничено системой налогообложения, идентичные условия предоставляются и для ЕНВД, и для ПСН.

К сожалению, ещё нет пояснительной информации для получивших отсрочку о необходимости установки ККТ до 2021 года. Возможно, они всё же смогут получить отсрочку и после 01.07.2019. Сейчас не использовать онлайн-кассы имеют право только лица без наёмных сотрудников, которые занимаются одним из следующих видов деятельности:

При этом, для этой категории лиц не предусмотрено использование лимитов для получения налогового вычета, эта информация указана в сообщении Министерства финансов No03-11-11/26722. Это означает возможность получения полноразмерной компенсации.

Как получить налоговый вычет за онлайн-кассу

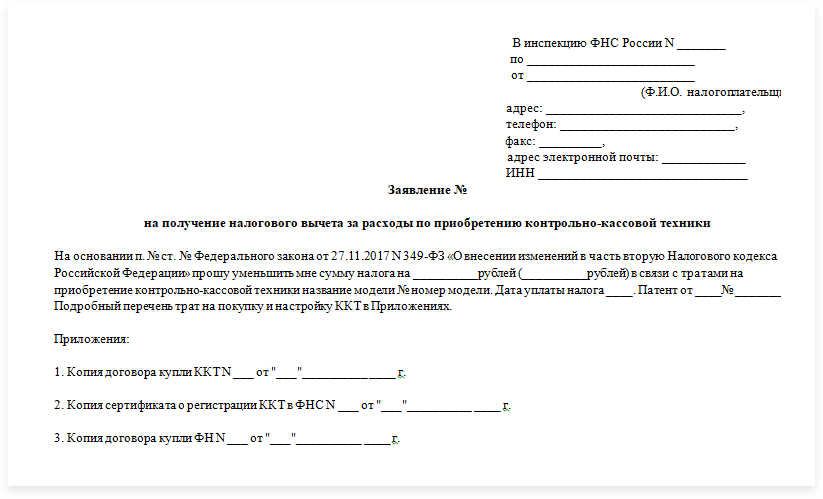

Чтобы совершить возврат затрат на онлайн-кассы, лицам, использующим единый налог на вменённый доход, нужно описать в налоговой декларации соответствующую информацию (в которых отражены все расходы на установку ККТ); для лиц, использующих ПСН, надо написать соответствующее уведомление (можно даже записку), т.к. нет заверенного шаблона.

Уведомление должно содержать данные следующего рода:ФИО, ИНН, номер патента, заводскую маркировку (включая S/N) кассового оборудования, сумму расходов.

Однако не в такой простой ситуации оказываются предприниматели, ещё не зарегистрировавшие и не купившие онлайн-кассу.

Подробный алгоритм для получения налогового вычета:

Шаг 1. Приобретение ККТ и фискального носителя.

Шаг 2. В случае, если не оформлена УКЭП, оформить её. Её наличие является необходимым для оформления контракта с оператором фискальных данных, а также она позволит осуществить регистрацию ККТ без посещения ФНС.

Для оформления УКЭП надо предоставить следующий пакет документов:

Как правило, заявка рассматривается в течение одного рабочего дня. Пакет необходимо предоставить в удостоверяющий центр. Услуга не является бесплатной, стоимость изменяется в зависимости от центра.

Шаг 3. Оформление договора с ОФД. Ваш оператор предоставляет налоговой данные о распечатанных с ваших касс чеках. Выбор оператора, а также заключение договора можно осуществить онлайн.

Шаг 4. Регистрация ККТ в ФНС. Необходимо подать заявление на вычет по онлайн-кассам в любой из предпочитаемых вами форм: личное посещение, либо оформление в разделе налогоплательщика в личном аккаунте портала ФНС.

Данные, обязательные для указания в заявлении:

Как правило, регистрация совершается в тот же рабочий день, в который подано заявление. Вы должны получить регистрационную карточку ККТ. К этому моменту у предпринимателя должны быть: акт выполненных работ, выписанный на подключение кассы, и накладная на приобретение ККТ.

Шаг 5. Уведомление ФНС о приобретении кассы, в соответствии с используемым режимом налогообложения.

Для ИП на ЕНВД, необходимо внести информацию о налоговом вычете в декларацию. Если размер затрат на ККТ превышает 18000 рублей, следует указать всё равно сумму в 18 тысяч, так как она является предельной для возврата. При обработке декларации, налоговые органы, как правило, запрашивают пакет бумаг, подтверждающих все расходы. Хватит перечисленных выше: накладной, акта и регистрационной карточки.

Для случаев, в которых сумма налога меньше максимального порога возмещения, при условии соответствующих на установку ККТ расходов, возврат следует осуществлять частями в разные кварталы, сокращая размер налога необходимое количество раз.

Для ИП на патентной системе налогообложения, необходимо отправить уведомление.

В случае, если ФНС обнаружат какую-либо ошибку, вы получите соответствующую информацию, и в течение 20 дней будете обязаны подать документы заново.

Разбор конкретной ситуации использования налогового вычета на примере

Пётр – наш образец. Он владелец малого бизнеса, занимающегося обслуживанием неисправной техники. На него работают наёмные работники, мастера по ремонту, и менеджеры, обрабатывающие клиентскую базу. Он оформлен как индивидуальный предприниматель, и использует единый налог на вменённый доход. Он решил купить и установить ККТ, произведённую SIGMA.

Можно предположить следующий список расходов:

Итого: 24 200 руб.

Учитывая разницу между максимальным лимитом и затраченной суммой, можно рассчитать индивидуальный расход, вычтя из которого налоговый вычет 18000 по онлайн-кассам, мы получим сумму в размере 6 200 руб.

Использование налогового вычета является приятным денежным бонусом, который призван произвести уменьшение уровня затрат по установке онлайн-кассы для ИП. Что особенно приятно – количество бюрократической волокиты сокращено до минимума, однако предпринимателю всё же придётся сделать необходимый для запуска ККТ комплекс действий. К счастью, облегчить лишнюю головную боль готовы специальные площадки, предоставляющие готовые решения, в комплект которых входят и договор с ОФД, и оборудование, и его настройка.

Надеемся, наша статья была достаточно полной, чтобы можно было найти в ней всю необходимую для оформления налогового вычета информацию, и достаточно полезной, чтобы не тратить лишнее время на посещение нескольких источников; а вопрос «как получить налоговый вычет за кассовый аппарат?» не будет казаться теперь вам настолько сложным.

Всё в кассу

Всё в кассу